Immobilienwerte II Aschaffenburg

GmbH & Co. Geschlossene Investment KG

Mindestbeteiligung

Prognostizierte Auszahlung*

Prognostizierter Gesamtrückfluss**

Prognostizierter Hebel

Das Angebot im Überblick

Die Immobilienwerte II Aschaffenburg GmbH & Co. geschlossene Investment KG ist als sogenannter § 6b EStG-Fonds konzipiert („6b-Fonds“). Die Steuervergünstigungsvorschrift der §§ 6b bzw. 6c EStG ermöglicht es den Anlegern, stille Reserven, die sie bei der Veräußerung bestimmter Wirtschaftsgüter in einem anderen Betrieb aufgedeckt haben, auf gleichartige Wirtschaftsgüter des Betriebsvermögens, die vom Steuerpflichtigen angeschafft oder hergestellt werden, steuerneutral zu übertragen. Der Beitritt zu einem solchen Fonds stellt steuerlich einen anteiligen Erwerb des mittelbar im Fonds enthaltenen Anlageobjektes dar. Besagte Veräußerungsgewinne der Anleger lassen sich durch einen Beitritt in Höhe des Beteiligungserwerbs übertragen, wodurch die Zwangsauflösung und Nachversteuerung der § 6b EStG bzw. § 6c EStG-Rücklage zunächst abgewendet wird. Hinzu kommt die durch den Anteil der Fremdfinanzierung ausgelöste Hebelwirkung des Fonds. Im Fall der vorliegenden Beteiligung beträgt der prognostizierte Hebel ca. 185 %. So kann mit einer Investitionssumme von 100.000 € planmäßig die sofortige Besteuerung eines Verkaufsgewinns von ca. 185.000 € verhindert werden.

Gesellschaft

Immobilienwerte II Aschaffenburg GmbH & Co. geschlossene Investment KG

Produktgattung

Geschlossener Immobilienfonds

Fondswährung

Euro (€)

Anlageobjekt

Die Gesellschaft hält eine planmäßige Beteiligung i. H. v. rd. 89,9 % an der DS Immobilienwerte II GmbH & Co. KG. Die Gesellschaft wird damit – mittelbar über ihre Beteiligung an der Objektgesellschaft – Eigentümerin der Büroimmobilie in der Wailandtstraße 1/1a, 63741 Aschaffenburg.

Geplantes Kommanditkapital

11,67 Mio. €

Platzierungs-/Finanzierungsgarantie auf Ebene der Gesellschaft

Bis zu 7 Mio. €

Beteiligungsform

Indirekte Beteiligung an der Gesellschaft als Treugeber über die DS-AIF Treuhand GmbH mit der Möglichkeit der späteren Umwandlung in eine direkte Kommanditbeteiligung an der Gesellschaft.

Mindestbeteiligung

20.000 € (höhere Beträge müssen durch 1.000 ohne Rest teilbar sein)

Ausgabeaufschlag

5 % des gezeichneten Kommanditkapitals (Es steht der Dr. Peters Asset Finance GmbH & Co. KG Kapitalverwaltungsgesellschaft als externe Kapitalverwaltungsgesellschaft („KVG”) zu, jeweils einen geringeren Ausgabeaufschlag zu berechnen.)

Geplante Fondslaufzeit

- Bis zum 31. Dezember 2038

Geplante Auszahlungen

2,5 % p. a. prognostiziert (zeitanteilig ab dem auf den Beitritt und dem auf die vollständige Einzahlung des Kommanditkapitals und des Ausgabeaufschlags folgenden Monats, frühestens jedoch ab dem 1. Januar 2024 und nicht vor dem Monat, der auf die Übergabe des Anlageobjektes auf Ebene der Objektgesellschaft und die Kaufpreiszahlung folgt). Die Auszahlungen sollen halbjährlich vorgenommen werden.

Einkunftsart und Besteuerung

Einkünfte aus Gewerbebetrieb nach § 15 EStG. Die Anleger haben die Möglichkeit, eine im Rahmen von § 6b EStG gebildete Rücklage auf das Anlageobjekt zu übertragen. Der prognostizierte Hebel hierfür beträgt ca. 185 %.

Fehlende Risikomischung

Da die Gesellschaft mittelbar über die Objektgesellschaft nur in einen Vermögensgegenstand – das Anlageobjekt – investiert ist, weicht sie von dem Grundsatz der Risikomischung nach § 262 Abs. 1 KAGB ab. Der Gesellschaft dürfen somit nur Anleger beitreten, die sich verpflichten, mindestens die Mindestbeteiligung zu leisten, und die darüber hinaus die Anforderung des § 262 Abs. 2 Nr. 2 b) KAGB erfüllen.

Attraktive Mikrolage im etablierten Gewerbegebiet

Langfristig vermietetes Anlageobjekt

Bonitätsstarker Mieter und indexierter Mietvertrag

Attraktive Fondsparameter

Immobilienexpertise Dr. Peters Group

Totalverlust des eingesetzten Kapitals

Ausfall der Mieter / Neuvermietungsrisiko

Insolvenzrisiko / Fehlende Einlagensicherung

Eingeschränkte Handelbarkeit

Höhere Steuerzahlungen bei Abweichungen zu angenommenen steuerlichen Auswirkungen

* p. a. prognostiziert (zeitanteilig ab dem auf den Beitritt und dem auf die vollständige Einzahlung des Kommanditkapitals und des Ausgabeaufschlags folgenden Monats, frühestens jedoch ab dem 1. Januar 2024 und nicht vor dem Monat, der auf die Übergabe des Anlageobjektes auf Ebene der Objektgesellschaft und die Kaufpreiszahlung folgt)

** Bezogen auf das Kommanditkapital ohne Ausgabeaufschlag. Der prognostizierte Gesamtrückfluss vor Steuern stellt das Mittlere Szenario dar und bezieht sich auf den Gesamtrückfluss bis Ende 2038 sowie vor Anfall von Einkommensteuer auf persönlicher Anlegerebene und ohne Berücksichtigung einer Rücklagenübertragung gemäß § 6b bzw. § 6c EStG.

Prognosen sind keine verlässlichen Indikatoren für die zukünftige Wertentwicklung des Investments. Die Wettbewerbssituation kann sich auch nachteilig verändern und somit auch den Wert der Immobilie negativ beeinflussen. Mietzahlungen können geringer bzw. vollständig ausfallen. Das tatsächliche Gesamtergebnis des AIF kann dadurch geringer ausfallen.

Das Anlageobjekt

DPD Deutschlandzentrale in Aschaffenburg

Die freistehende Büroimmobilie in der Wailandtstraße 1/1a in 63741 Aschaffenburg befindet sich auf einem ca. 10.000 m² großen Grundstück im etablierten Gewerbegebiet Nilkheim-West in Aschaffenburg. Die Büroimmobilie ist seit Errichtung des Gebäudes im Jahre 1992 bzw. 1998 an die DPD Deutschland GmbH vermietet. Der bestehende Mietvertrag läuft noch mehr als 12 Jahre – bis Ende 2035. Auf dem Nachbargrundstück betreibt DPD ein großes und im Jahr 2012 erweitertes Paketzentrum.

| Anlageobjekt | Büroimmobilie |

| Standort | Wailandtstraße 1/1a, D-63741 Aschaffenburg |

| Baujahr | 1992/1998 (letztmalige Modernisierung 2022/2023) |

| Grundstücksgröße | 10.010 m² |

| Mietfläche | ca. 6.703,5 m² |

| Stellplätze | 181 Stück |

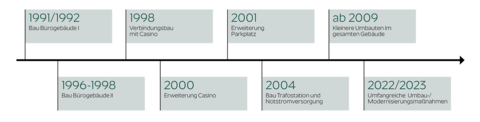

Die Büroimmobilie mit einer vermietbaren Fläche von ca. 6.703,5 m² besteht aus zwei fünfgeschossigen unterkellerten Baukörpern, die in den Jahren 1992 und 1998 fertiggestellt und 2001 über einen eingeschossigen Aufbau mit Casino miteinander verbunden worden sind. Das Anlageobjekt wurde in diversen Umbauten laufend modernisiert und weist dadurch – laut externem Gutachten – einen insgesamt durchschnittlichen bis guten, im Bereich der modernisierten Mietflächen sogar einen neuwertigen baulichen Unterhaltungszustand auf.

Der Hauptmieter

DPD Deutschland GmbH

Mrd. € Umsatz 2022

Mio. Sendungen 2022

Mitarbeiter in Logistik und Verwaltung

Crefo Bonitätsindex (Stand: 08.09.2023)

Hauptmieter der Büroimmobilie ist seit Bestehen der Büroimmobilie die DPD Deutschland GmbH („DPD“) - eine deutsche Paket- und Expressdienstleisterin, die hier ihre Deutschlandzentrale unterhält. Sie ist Teil von Europas größtem Paketdienst-Netzwerk DPDgroup, die ihrerseits zur französischen Le Groupe La Poste, der zweitgrößten Postgesellschaft Europas, gehört. Der Mietvertrag ist langfristig mit einer Laufzeit bis Ende 2035 abgeschlossen.

Die Wirtschaftsauskunftei Creditreform bewertet die Bonität der DPD mit aktueller Wirtschaftsauskunft per 8. September 2023 mit einem von Creditreform selbst entwickelten Index von 158 (bei einer Skala von 100 (beste Bewertung) bis 600). Forderungen werden nach der Bonitätsbewertung von Creditreform mit einer Wahrscheinlichkeit von 99,92 % beglichen.

6b-Fonds in der Presse

FONDS professionell hat sich in der Ausgabe 1 | 2024 dem Thema 6b-Fonds gewidmet. In einem Experten-Interview wird beleuchtet, warum 6b-Fonds ein echtes Steuermodell sein können. Erfahren Sie zudem, warum 6b-Fonds sich besonders gut eignen, um aufgedeckte stille Reserven zu reinvestieren. Laden Sie sich den Artikel von FONDS professionell gerne nachfolgend herunter:

Ihre Ansprechpartner für den Vertrieb

WICHTIGE HINWEISE:

Dieses Dokument ist eine Marketing-Anzeige. Es handelt sich nicht um ein Angebot oder eine Aufforderung zur Beteiligung. Die hierin gemachten Angaben stellen keine Anlagevermittlung oder Anlageberatung dar. Die allein für die spätere Anlageentscheidung maßgeblichen Informationen entnehmen Sie bitte dem gültigen Verkaufsprospekt sowie etwaiger Nachträge und Aktualisierungen sowie dem Basisinformationsblatt (zusammen die „wesentlichen Verkaufsunterlagen“). Bitte lesen Sie die wesentlichen Verkaufsunterlagen, bevor Sie eine endgültige Anlageentscheidung treffen. Allein diesen Dokumenten können Sie die vollständigen wirtschaftlichen, steuerlichen und rechtlichen Einzelheiten und insbesondere die vollständige Darstellung der Risiken dieses geschlossenen alternativen Investmentfonds („AIF“) ausreichend entnehmen.

Die wesentlichen Verkaufsunterlagen können in deutscher Sprache bei der Dr. Peters Asset Finance GmbH & Co. KG Kapitalverwaltungsgesellschaft („KVG“) sowie im Internet unter www.dr-peters.de kostenlos angefordert werden. Eine Zusammenfassung der Anlegerrechte und Instrumente der kollektiven Rechtsdurchsetzung in deutscher Sprache ist unter www.dr-peters. de/dr-peters/kapitalverwaltungsgesellschaft abrufbar. Mit einer Beteiligung erwirbt der Anleger Anteile am AIF und nicht die Immobilie selbst, deren Eigentum der AIF mittelbar halten wird. Die Dr. Peters Asset Finance GmbH & Co. KG Kapitalverwaltungsgesellschaft kann beschließen, den Vertrieb zu widerrufen. Frühere Entwicklungen von Faktoren, die für den AIF zukünftig relevant sein könnten, sowie Prognosen jeglicher Art sind kein verlässlicher Indikator für die künftige tatsächliche Wertentwicklung des AIF. Die steuerlichen Auswirkungen einer Beteiligung sind von den persönlichen Verhältnissen des jeweiligen Anlegers abhängig und können künftigen Änderungen unterworfen sein. Anlegern wird daher empfohlen, mit einem Steuerberater die steuerlichen Folgen einer Beteiligung zu erörtern. Es handelt sich bei dem AIF um eine unternehmerische Beteiligung, die weder eine feste Verzinsung noch eine feste Rückzahlung der Einlage bietet. Es besteht vielmehr das Risiko, dass ein Anleger bei einer ungünstigen Entwicklung des Investments nur geringe oder sogar keine Auszahlungen erhält, was ggf. den Totalverlust der Einlage inklusive Ausgabeaufschlag zur Folge hätte. Die Risiken dieser unternehmerischen Beteiligung sind stets im Rahmen der Anlageentscheidung zu berücksichtigen. Die Gesellschaft weist durch die Abhängigkeit von Marktveränderungen eine erhöhte Volatilität auf. Dies bedeutet, dass der Wert der Anteile auch innerhalb kurzer Zeit großen Schwankungen unterworfen sein kann. Die Beteiligung an diesem AIF ist aufgrund ihres illiquiden Charakters nicht für Anleger geeignet, die über ihre Einlage vor Ende

der Laufzeit des AIF bzw. vor Ablauf von prognosegemäß mindestens 15 Jahren vollständig oder teilweise verfügen möchten.