Der Immobilienfonds im Überblick

BEKANNTMACHUNG: Die Immobilienportfolio Deutschland I GmbH & Co. geschlossene Investment KG hat mit Datum zum 04.04.2022 den Nachtrag Nr. 1 zum Prospekt veröffentlicht: Nachtrag Nr.1 zum Prospekt

Angekaufte Objekte

Der Immobilienfonds im Detail

Die Beteiligung im Überblick

Anlageziel / Anlagestrategie

- Erträge aus der mittelbaren langfristigen Vermietung von mehreren Immobilien sowie aus deren Veräußerung

- Mittelbare Beteiligung durch Erwerb einer oder mehrerer Beteiligungen an immobilienhaltenden Gesellschaften („Objektgesellschaften“) und/oder an alternativen Investmentfonds („Zielfonds“)

- Die Gesellschaft investiert nach dem Grundsatz der Risikomischung (spätestens 18 Monate nach Vertriebsbeginn)

Mindestbeteiligung

- 5.000 €, höhere Beträge müssen ohne Rest durch 1.000 teilbar sein.

Laufzeit/geplanter Veräußerungszeitpunkt

- Die Gesellschaft ist entsprechend dem Gesellschaftsvertrag der Gesellschaft für die Dauer von ihrer Gründung bis zum Ablauf des 31. Dezember 2033 befristet.

- Eine Verlängerung ist mit Zustimmung der Anleger möglich.

Beteiligungsform

- Mittelbare Kommanditbeteiligung als Treugeber

- Der spätere Wechsel in die Stellung eines Direktkommanditisten ist möglich.

Geplantes Kommanditkapital

- Der Fonds strebt ein Eigenkapitalvolumen von etwa 13 Mio. € an.

- Jeweils zuzüglich bis zu 5 % Ausgabeaufschlag. Es steht der Kapitalverwaltungsgesellschaft frei, jeweils einen geringeren Ausgabeaufschlag zu berechnen.

Auszahlungen:

- Anleger erhalten prognosegemäß regelmäßige Auszahlungen in Höhe von 4,0 % p.a. bezogen auf das Eigenkapital.

- Auszahlungen werden prognosegemäß halbjährlich vorgenommen

Einkunftsart und Besteuerung

- Einkünfte aus der Vermietung und Verpachtung nach § 21 Abs. 1 Satz 1 Ziff. 1 EStG,

- Eventuell zusätzlich Einkünfte aus Kapitalvermögen nach § 20 Abs. 1 Ziff. 7 EStG (vermögensverwaltende Kommanditgesellschaft).

Blindpool Struktur

- Die Kapitalverwaltungsgesellschaft hat den Fonds als Blindpool konzipiert, damit das Management im kompetitiven Marktumfeld flexibel in Opportunitäten investieren kann.

- Trotz der Flexibilität eines Blindpool-Konzepts hat der Fonds einen klaren Investmentfokus auf Immobilien des Lebensmitteleinzelhandels sowie auf Nahversorgungs- und Fachmarktzentren.

- Mittlerweile wurden bereits drei entsprechende Objekte erfolgreich erworben, ein weiteres befindet sich in der Ankaufsprüfung.

Investitionsberichte

- Die Kapitalverwaltungsgesellschaft wird die Anleger laufend mittels Investitionsberichten über den aktuellen Stand der Anbindung von Immobilieninvestments informieren.

- Die Investitionsberichte und ggfs. weitere Informationen zur Gesellschaft und zum Beteiligungsangebot werden unter www.dr-peters.de bereitgestellt.

LEBENSMITTELMÄRKTE HABEN SICH IN DER KRISE BEWÄHRT

Nach einer trotz Corona zumindest stabilen Entwicklung im Jahr 2020 hat der deutsche Immobilienmarkt 2021 wieder voll auf Wachstum umgeschaltet und dabei mit einem Transaktionsvolumen von rund 114 Mrd. Euro ein neues Rekordergebnis erzielt. Gegenüber dem Ergebnis aus 2020 entspricht das einem Plus von 44 %.

Das um Sondereffekte bereinigte Transaktionsvolumen lag 2021 mit 90,3 Mrd. EUR rund 14 % über dem Vorjahresumsatz (2020: 78,9 Mrd. EUR) und sogar leicht über dem Vor-Corona-Niveau von 89,5 Mrd. EUR aus dem Jahr 2019. Für das Jahr 2022 wird mit einem ähnlichen Niveau gerechnet.

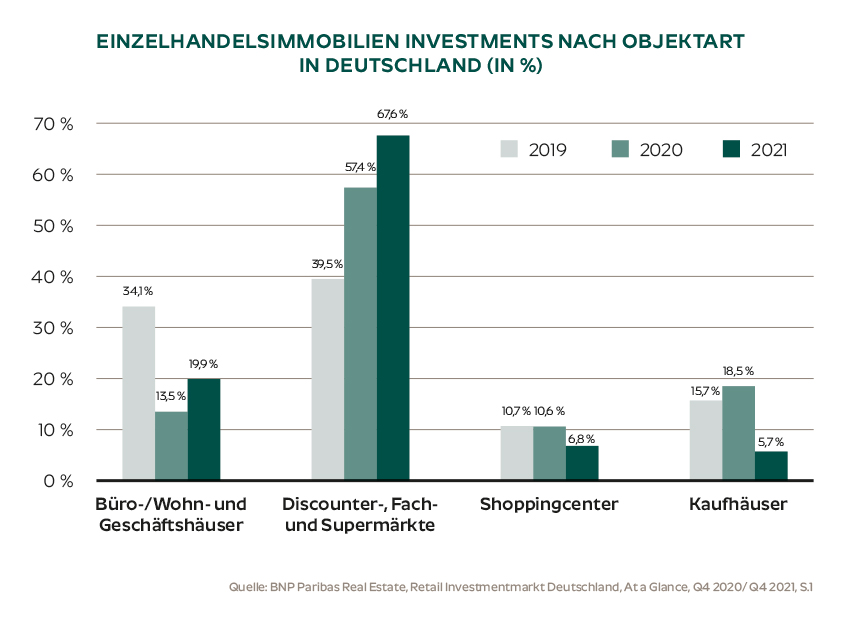

Gewerbeimmobilien aus dem Bereich des Einzelhandels kamen 2021 auf ein Transaktionsvolumen von 8,7 Mrd. EUR. Ein sehr starkes Wachstum innerhalb dieser Immobilienklasse wiesen Discounter sowie Fach- und Supermärkte auf.

Einer Marktstudie von BNP Paribas zufolge, stieg allein der Anteil insbesondere lebensmittelgeankerter Investments an den Gesamtinvestitionen in Einzelhandelsimmobilien zwischen 2019 und 2021 deutschlandweit von 39 % auf stattliche 68 %. Ein Grund für diesen Anstieg ist das Wachstum des stationären Lebensmitteleinzelhandels, dessen Umsatz hierzulande im Zeitraum 2009 bis 2020 um rund 61 Mrd. € zulegen konnte und damit in etwa gleichauf mit der Entwicklung des besonders wachstumsstarken Nonfood-Onlinesektors lag.

Auch nach dem Rekordjahr 2020 konnte der systemrelevante Facheinzelhandel mit Lebensmitteln im vergangenen Jahr weiter leicht wachsen.

Lesen Sie dazu auch die aktuelle Scope Studie zu

Investment-Highlights

Stabilitätsmarkt Immobilien

Der deutsche Immobilienmarkt befindet sich seit den letzten zehn Jahren auf einem kontinuierlichen Wachstumskurs. Im Jahr 2019 wurden rund 84,5 Mrd. € an den deutschen Immobilieninvestmentmärkten angelegt – ein Plus von 7,7 % gegenüber dem bisherigen Rekordjahr 2015. Dabei entfielen 68,3 Mrd. € auf den Gewerbeimmobilienmarkt, das in diesem Marktsegment höchste je dokumentierte Volumen. Auch während der Pandemie zeigt sich der nationale Immobilieninvestmentmarkt robust: In den ersten drei Quartalen 2020 wurden insgesamt 56,2 Mrd. € angelegt, damit war Deutschland gemessen am Transaktionsvolumen der zweitgrößte Immobilieninvestmentmarkt nach den USA. Auch im vierten Quartal setzten sich die regen Transaktionen fort. Ein klares Zeichen dafür, dass ungeachtet von Corona der Investitionsstandort Deutschland auch weiterhin ein attraktive Zieldestination für risikoadjustierte Investments ist. Immobilieninvestments gelten nach wie vor, auch nach dem Ausbruch der Pandemie, für viele Investoren als sichere und krisenfeste Wertanlage.

Risikomischung

Die Gesellschaft investiert nach dem Grundsatz der Risikomischung. Durch die Diversifikation von Betreibern, Standorten und Nutzungsklassen soll eine ausgewogene Risikostreuung erreicht werden, mit dem Ziel das Ausfallrisiko zu minimieren. Damit die optimale Risikomischung gelingt, ist die richtige Auswahl der Objekte entscheidend, die durch den Immobilienexperten und Sachwertspezialisten, die Dr. Peters Group, erfolgt.

Beteiligung an einem AIF

Ein AIF bietet den Anlegern, neben dem Zugang zu Investitionen in Immobilieninvestments, die sonst nur institutionellen Investoren vorbehalten sind, noch weitere Vorteile. Durch die Struktur eines AIFs können sich Anleger an einem unternehmerischen Vorhaben beteiligen. Das Management der Immobilien im AIF übernimmt die zugelassene Kapitalverwaltungsgesellschaft. Entlang der gesamten Wertschöpfungskette ist diese für die Projektentwicklung, das Portfolio- und Property Management sowie die Anschlussvermietung bis hin zum Exit zuständig.

Zudem müssen AIF diverse Kriterien erfüllen, die einer Kontrolle durch die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) unterliegen. Dazu gehört ein Risikomanagement, MiFID- und KAGB-Compliance mit Vorgaben zur Kostentransparenz und zur Fremdkapitalquote sowie ein laufendes Reporting an die Anleger mit jährlichen Geschäftsberichten, die durch eine unabhängige Wirtschaftsprüfungsgesellschaft testiert werden.

Immobilienexpertise Dr. Peters Group

Die Dr. Peters Group blickt auf mehr als 45 Jahre Emissionserfahrung zurück. Seit 1975 konzipiert, platziert und managt die Dr. Peters Group Sachwertanlagen. In dieser Zeit wurden 54 Immobilienprojekte finanziert und 52 Fonds emittiert. Mit einem Gesamtinvestitionsvolumen von rund 640 Mio. € stellt die Dr. Peters Group ihre langjährige Expertise im deutschen Immobiliensegment unter Beweis.

Attraktive Fondsparameter

Die Gesellschaft prognostiziert anhand des Blind-Pool-Basisszenarios vor der ersten Investition eine Auszahlung von 3,5 % p.a. vor Steuern. Die Auszahlungen werden prognosegemäß halbjährlich vorgenommen, womit ein regelmäßiger Kapitalmittelrückfluss an die Anleger über das Kalenderjahr erfolgen soll. Erst nach Anbindung der ersten Objekte können konkretere Aussagen zur Höhe der laufenden Auszahlungen an die Anleger getroffen werden. In Summe können die Auszahlungen von dem hier dargestellten Wert abweichen.

AIF als attraktive Alternative im aktuellen Niedrig-Zinsumfeld

Eine Geldanlage muss im heutigen historisch niedrigen Zinsumfeld wesentliche Aspekte abdecken, um ein ausgeglichenes Rendite-Risiko-Verhältnis zu ermöglichen. Im Vergleich zu Festzinsprodukten bietet ein AIF die Möglichkeit höhere Renditen zu erzielen, mit einem entsprechend höheren Risiko. Hinzu kommt das ein AIF unabhängiger von Börsenentwicklungen und deren Schwankungen ist. Gerade die Investition in die Assetklasse Immobilien bietet die Chance, aus laufenden Mieterträgen planbare Auszahlungen zu erhalten, durch indexierte Mietverträge einen Inflationsausgleich zu erzielen und an einer möglichen Wertsteigerung zu partizipieren.

WESENTLICHE Risiken

Totalverlust/ Maximalrisiko

Das Maximalrisiko für den Anleger besteht aus der Kumulation eines Totalverlusts der geleisteten Kapitaleinlage nebst Ausgabeaufschlag und etwaiger nicht ausgezahlter Gewinne, der Inanspruchnahme aus einer persönlichen Fremdfinanzierung seines Anteils sowie etwaiger Steuerzahlungen nebst darauf anfallender Zinsen, Sonderwerbungskosten sowie sonstige Kosten aus eigenen Mitteln ohne Ausgleich. Dies kann bis zur Privatinsolvenz des jeweiligen Anlegers führen.

Blind-Pool-Risiko/ Investitionsrisiko/ Risikostreuung

Durch die Konzeption als „Blind-Pool“ stehen die konkreten Vermögensgegenstände der Gesellschaft noch nicht fest. Die Anleger können sich zum Zeitpunkt ihrer Anlageentscheidung kein genaues Bild von den konkreten Immobilieninvestitionen und den sich hieraus ergebenden individuellen Risiken für die Gesellschaft und ihren Auswirkungen auf die Wirtschaftlichkeit und Bonität der Gesellschaft machen. Zudem besteht das Risiko, dass die Gesellschaft keine geeigneten Investitionsgelegenheiten findet, bzw. diese nicht im ausreichenden Umfang, nicht zu den geplanten Konditionen, nicht zum richtigen Zeitpunkt oder nur mit zusätzlichem Aufwand und Kosten findet. Dies kann dazu führen, dass die Gesellschaft nicht, nur teilweise oder nur zu schlechteren Bedingungen investieren kann, insbesondere nur mit geringerem Ertragspotenzial und/oder höheren Kosten und Risiken als geplant. Dies alles kann zu geringeren Auszahlungen an die Anleger führen.

Eingeschränkte Handelbarkeit

Anleger können ihre Beteiligung am AIF nicht ordentlich kündigen oder zurückgeben. Für Anteile an dem AIF existiert kein Handelsplatz, der mit einer Wertpapierbörse vergleichbar wäre. Es besteht daher das Risiko, dass bei einer beabsichtigten Veräußerung einer Beteiligung ein Käufer nur mit erheblicher zeitlicher Verzögerung, nur mit erheblichen Preisabschlägen oder gar nicht gefunden werden kann.

Geschäftsrisiko/ Spezifische Risiken der Vermögensgegenstände

Es handelt sich um eine unternehmerische Beteiligung. Der wirtschaftliche Erfolg der Investitionen des AIF und damit auch der Erfolg der Kapitalanlage kann nicht vorhergesehen werden. Weder die KVG noch der AIF können Höhe und Zeitpunkt der Rückflüsse zusichern oder garantieren. Der wirtschaftliche Erfolg hängt von mehreren Einflussgrößen ab, insbesondere von der Bonität der Mieter und der Entwicklung des Immobilienmarktes. Auch rechtliche und steuerliche Rahmenbedingungen können sich ändern und negative Auswirkungen auf den Ertrag des AIF haben.

Fremdfinanzierung

Die Gesellschaft plant bei der mittelbaren Anbindung von Immobilien die Aufnahme von Fremdkapital. Die Aufnahme von Darlehen führt zu zusätzlichen Ausgaben für Zins und Tilgung. Durch den Einsatz von Fremdkapital ergeben sich Hebeleffekte. Etwaige Fremdfinanzierungen sind unabhängig von der Einnahmesituation zu bedienen. Bei negativem Verlauf führen die Zins- und Tilgungszahlungen dazu, dass das Eigenkapital der Objektgesellschaften bzw. Zielfonds und damit des AIF schneller aufgezehrt wird.

Übernahmerisiko

Es besteht das Risiko, dass sich die Übernahme eines Vermögensgegenstandes verzögert oder unmöglich wird und dass Finanzierungen für die mittelbaren Investitionen in Immobilien nicht, nicht rechtzeitig oder nur zu schlechteren Konditionen realisiert werden können. In der Folge können höhere Kosten als kalkuliert anfallen. Sofern es sich um Immobilien im Bau handelt, besteht das Risiko, dass sich die Fertigstellung verzögert und die Immobilie verspätet an den Mieter übergeben wird oder aus heute nicht bekannten Gründen die Fertigstellung sogar unmöglich wird.

Rückabwicklungsrisiko

Es besteht das Risiko, dass das Beteiligungskapital des AIF nicht im ausreichenden Maße eingeworben werden und/ oder der AIF nicht risikogemischt investieren kann. Weiterhin besteht das Risiko, dass die Platzierungsgarantin ihre vertraglichen Verpflichtungen nur teilweise oder überhaupt nicht erfüllt und zusätzliches Fremdkapital nicht zur Verfügung gestellt wird oder werden darf. Dies kann eine Rückabwicklung beziehungsweise Liquidation des AIF zur Folge haben. Im Falle einer Rückabwicklung kann der AIF zwischenzeitig mit Kosten belastet werden. Der Anleger hat keinen Anspruch auf vollständige Rückzahlung seiner eingezahlten Kapitaleinlage nebst Ausgabeaufschlag. Dies alles kann sich negativ auf die Vermögens-, Finanz- und Ertragslage des AIF auswirken und zu geringeren Auszahlungen an die Anleger bis hin zum Totalverlust der Kapitaleinlage nebst Ausgabeaufschlag der Anleger führen.

Steuerliche Risiken

Die steuerliche Konzeption beruht auf den zum Zeitpunkt der Erstellung der Verkaufsunterlagen geltenden Steuergesetzen, den allgemein bekannten Verlautbarungen der Finanzverwaltung und der veröffentlichten Rechtsprechung. Die maßgeblichen steuerlichen Gesetze sowie deren Anwendung und Auslegung können sich während der Dauer der Beteiligung ändern. Dadurch kann es zu höheren steuerlichen Belastungen für den AIF und/oder den einzelnen Anleger kommen.

Eine ausführliche Darstellung aller wesentlichen Risiken finden Sie im Kapitel 5 des Verkaufsprospektes sowie in den Wesentlichen Anlegerinformationen. Vergangenheitswerte und Prognosen sind keine verlässlichen Indikatoren für die zukünftige Entwicklung.

1Vergangenheitswerte und Prognosen sind keine verlässlichen Indikatoren für die zukünftige Wertentwicklung. Prognostizierter Gesamtrückfluss bezieht sich auf den Gesamtrückfluss bis Ende 2034 inkl. Eigenkapital ohne Ausgabeaufschlag (vor Steuern).

Ausgezeichnet

BITTE BEACHTEN SIE FOLGENDE WARNHINWEISE:

Dies ist eine Marketing-Anzeige und kein Angebot oder eine Aufforderung zur Beteiligung. Bitte lesen Sie den Verkaufsprospekt der Immobilienportfolio Deutschland I GmbH & Co. geschlossene Investment KG (Stand: 10. Dezember 2020), die darin abgedruckten Anlagebedingungen, den Gesellschaftsvertrag und die Wesentlichen Anlegerinformationen bevor Sie eine endgültige Anlageentscheidung treffen. Allein diesen Dokumenten können Sie die vollständigen wirtschaftlichen, steuerlichen und rechtlichen Einzelheiten und insbesondere die vollständige Darstellung der Risiken dieses geschlossenen Alternativen Investmentfonds (kurz: AIF) ausreichend entnehmen. Die notwendigen Dokumente werden in deutscher Sprache sowohl bei der Dr. Peters Asset Finance GmbH & Co. KG Kapitalverwaltungsgesellschaft als auch zum Download unter www.dr-peters.de kostenfrei bereitgestellt. Verantwortlich für die Inhalte ist die Dr. Peters Asset Finance GmbH & Co. KG Kapitalverwaltungsgesellschaft, Stockholmer Allee 53, 44269 Dortmund. Es handelt sich bei dem AIF um eine unternehmerische Beteiligung, die weder eine feste Verzinsung noch eine feste Rückzahlung der Einlage bietet. Es besteht vielmehr das Risiko, dass ein Anleger bei einer ungünstigen Entwicklung des Investments nur geringe oder sogar keine Auszahlungen erhält, was ggf. den Totalverlust der Einlage inklusive des Ausgabeaufschlags zur Folge hätte. Frühere Entwicklungen von Faktoren, die für den AIF zukünftig relevant sein könnten, sowie Prognosen jeglicher Art sind kein verlässlicher Indikator für die künftige tatsächliche Wertentwicklung des AIF. Die steuerlichen Auswirkungen einer Beteiligung sind von den persönlichen Verhältnissen des jeweiligen Anlegers abhängig und können künftigen Änderungen unterworfen sein. Anlegern wird daher empfohlen, mit einem Steuerberater die steuerlichen Folgen einer Beteiligung zu erörtern.